Một Big4 hé lộ kế hoạch nhận chuyển giao bắt buộc ngân hàng yếu kém

Ít giờ trước đại hội cổ đông diễn ra ngày mai (21/4), Vietcombank vừa mới công bố báo cáo bổ sung của HĐQT trình đại hội, theo đó thông tin với cổ đông về kế hoạch nhận chuyển giao bắt buộc một tổ chức tín dụng yếu kém.

Theo báo cáo bổ sung của HĐQT Ngân hàng Vietcombank trình ĐHĐCĐ để chuẩn bị cho đại hội mai (21/4), ngân hàng trong nhóm Big4 này hé lộ kế hoạch nhận chuyển giao bắt buộc một tổ chức tín dụng.

Vietcombank sẽ tham gia tái cơ cấu tổ chức tín dụng yếu kém theo chỉ đạo của Ngân hàng Nhà nước. Tuy nhiên, thông tin về tổ chức tín dụng yếu kém này vẫn chưa được công bố.

Đại hội lần này cũng bầu ra HĐQT mới, nhiệm kỳ 2023-2028. Số lượng thành viên HĐQT dự kiến là 8 người, trong đó có một thành viên HĐQT độc lập.

Trong sơ yếu lý lịch các ứng viên được đề cử bầu vào HĐQT nhiệm kỳ 2023-2028, có 6 thành viên đương nhiệm gồm: ông Phạm Quang Dũng (Chủ tịch HĐQT), ông Nguyễn Thanh Tùng (Tổng Giám đốc); ông Đỗ Việt Hùng, ông Nguyễn Mạnh Hùng, ông Nguyễn Mỹ Hào và ông Hồng Quang đều là thành viên HĐQT.

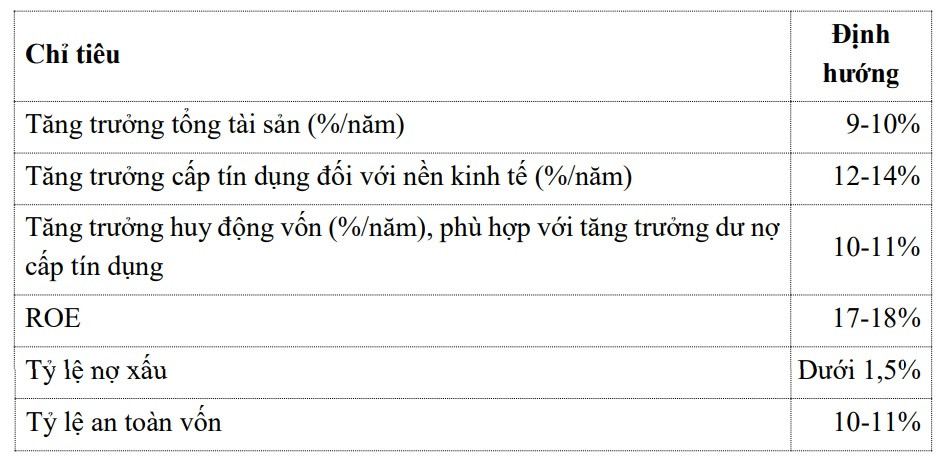

Trong giai đoạn mới, Vietcombank đặt ra một số mục tiêu như tăng trưởng tổng tài sản 9-10%/năm, tăng trưởng tín dụng 12-14%/năm, tăng trưởng huy động 10-11%/năm, ROE 17-18%. Tỷ lệ nợ xấu dưới 1,5%, tỷ lệ an toàn vốn 10-11%.

Chỉ tiêu giai đoạn 2023-2028. (Nguồn: VCB).

Theo Báo cáo về hoạt động nhiệm kỳ 2018-2023, tổng tài sản tại thời điểm 31/12/2022 đạt trên 1,8 triệu tỷ đồng, tăng 1,8 lần (tăng gần 800.000 tỷ đồng) so với thời điểm 31/12/2017. Tổng tài sản tăng trưởng liên tục với mức tăng trưởng kép (CAGR) 12%/năm.

Tổng vốn huy động tại thời điểm 31/12/2022 đạt gần 1,3 triệu tỷ đồng, tăng 1,7 lần (tăng trên 500.000 tỷ đồng) so với thời điểm 31/12/2017. Tốc độ tăng trưởng kép (CAGR) huy động vốn đạt 11%/năm.

Dư nợ tín dụng tại thời điểm 31/12/2022 đạt trên 1,15 triệu tỷ đồng, tăng 2,1 lần (tăng gần 600.000 tỷ đồng) so với 31/12/2017, tốc độ tăng trưởng kép (CAGR) 16%/năm.

Lợi nhuận trước thuế tăng 3,3 lần, từ 11.000 tỷ đồng năm 2017 lên 37.000 tỷ đồng năm 2022, tương đương với tốc độ tăng bình quân 29%/năm, liên tục dẫn đầu ngành ngân hàng về quy mô lợi nhuận.

Tỷ lệ nợ xấu giảm từ 1,11% cuối năm 2017 xuống còn 0,68% tại thời điểm cuối năm 2022.

Tuân Nguyễn