Licogi 13 (LIG): Tài sản "ngon" cũng bán

Nhà máy điện mặt trời LIG Quảng Trị chưa vận hành được bao lâu, Công ty cổ phần Licogi 13 (mã LIG) đã đem bán.

Ăn xổi

Mới đây, Hội đồng quản trị Công ty cổ phần Licogi 13 đã thông qua việc chuyển nhượng 100% vốn tại Công ty TNHH một thành viên Điện mặt trời Quảng Trị. Đối tác nhận chuyển nhượng là VN Green Holding Pte.Ltd.

Công ty TNHH MTV Điện mặt trời Quảng Trị được thành lập tháng 7/2020 để nhận quyền sở hữu, vận hành Nhà máy điện mặt trời LIG Quảng Trị từ công ty mẹ Licogi 13. Nhà máy này có tổng vốn đầu tư 1.125 tỷ đồng, công suất 49,5 MW, đã hòa lưới điện quốc gia vào tháng 5/2019.

Báo cáo thường niên của Licogi 13 cho biết, Công ty Điện mặt trời Quảng Trị có vốn điều lệ 241,9 tỷ đồng. Tại thời điểm cuối năm 2020, tổng tài sản của Công ty là 955,9 tỷ đồng, vốn chủ sở hữu là 228,5 tỷ đồng (do trong năm qua, doanh nghiệp đã lỗ 13,4 tỷ đồng).

Với giá trị chuyển nhượng dự kiến là 456 tỷ đồng, ước tính, Licogi 13 ghi nhận khoản lãi 214,1 tỷ đồng từ việc chuyển nhượng nhà máy này.

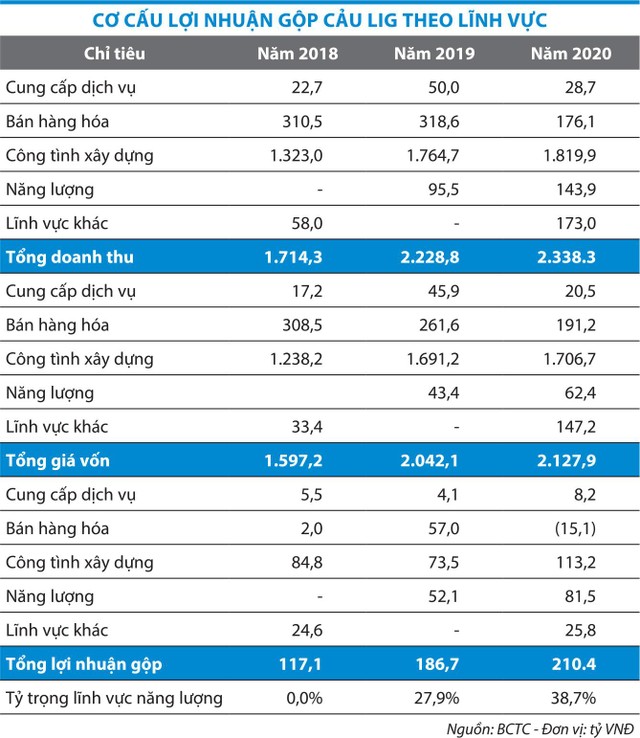

Bóc tách báo cáo tài chính của Licogi 13 những năm gần đây, có thể thấy, lĩnh vực năng lượng gia tăng tỷ trọng trong cơ cấu lợi nhuận gộp. Năm 2019, cũng là năm đầu tiên đầu tiên vận hành nhà máy LIG Quảng Trị, báo cáo tài chính của Công ty ghi nhận mảng năng lượng đóng góp 27,9% tổng lợi nhuận gộp và năm 2020 tăng lên 38,7% tổng lợi nhuận gộp.

Tỷ trọng này cho thấy LIG Quảng Trị có vai trò quan trọng đối với kết quả lợi nhuận của Licogi 13. Việc bán đi Nhà máy điện mặt trời LIG Quảng Trị đồng nghĩa lợi nhuận gộp trong các kỳ tới có thể giảm mạnh do không có sự đóng góp của dự án này.

Licogi 13 vẫn đặt mục tiêu có sự đóng góp của lĩnh vực năng lượng tái tạo trong dài hạn và tiếp tục thực hiện thêm các dự án mới. Việc bán dự án Nhà máy điện mặt trời LIG Quảng Trị chủ yếu giúp doanh nghiệp thu được dòng tiền ngay lập tức, thay vì thu đều hàng năm trong thời gian dài.

Áp lực nợ vay và bài toán dòng tiền

Mặc dù lợi nhuận gộp tăng trưởng tốt trong giai đoạn 2018 - 2020, nhưng lợi nhuận sau thuế của Licogi 13 liên tục đi xuống. Nếu như năm 2018, lãi sau thuế hợp nhất là 27,34 tỷ đồng thì đến năm 2019 giảm xuống còn 22,95 tỷ đồng và đến năm 2020 chỉ còn 11 tỷ đồng.

Ở chiều ngược lại, chi phí lãi vay của Công ty liên tục tăng lên. Năm 2018, chi phí lãi vay của Công ty là 63,7 tỷ đồng, thì năm 2019 là gần 108 tỷ đồng và đến năm 2020 là 142,5 tỷ đồng. Đặc biệt, năm 2020, chi phí lãi vay đã chiếm 67,7% tổng lợi nhuận gộp.

Trong quý đầu năm nay, Công ty ghi nhận chi phí lãi vay 36 tỷ đồng, chiếm 65,8% tổng lợi nhuận gộp. Có thể thấy, chi phí lãi vay đã “ăn mòn” lợi nhuận của Công ty.

Chi phí lãi vay của Licogi 13 tăng nhanh qua các năm là do doanh nghiệp liên tục gia tăng sử dụng nợ vay để đầu tư cho các dự án năng lượng, thực hiện các dự án bất động sản và triển khai các hợp đồng thi công xây dựng.

Nếu như tại thời điểm 31/12/2017, tổng nợ vay ngắn hạn và dài hạn của Công ty là 688,3 tỷ đồng thì tới 31/3/2021 lên tới 2.008,1 tỷ đồng. Nợ vay của Công ty đã tăng tới 192% sau hơn 3 năm, tương ứng tăng thêm 1.319,8 tỷ đồng và cao gấp 2,5 lần vốn chủ sở hữu.

Nợ vay ngắn hạn của Công ty tại thời điểm cuối quý I/2021 là 1.061,3 tỷ đồng, chiếm 52,8% tổng nợ vay. Trong khi đó, Licogi 13 chỉ sở hữu lượng tiền và đầu tư tài chính 156,4 tỷ đồng, chiếm 2,8% tổng tài sản. Tài sản của Công ty chủ yếu nằm ở khoản phải thu ngắn hạn là 2.065,9 tỷ đồng, chiếm 37,4% tổng tài sản.

Cũng trong giai đoạn từ 31/12/2017 đến 31/3/2021, Licogi 13 cho thấy sự tăng mạnh tồn kho và khoản phải thu thêm 1.579,4 tỷ đồng lên 3.052,2 tỷ đồng và chiếm 55,3% tổng tài sản; tài sản cố định tăng thêm 912,7 tỷ đồng lên 1.144,8 tỷ đồng và chiếm 20,7% tổng tài sản.

Như vậy, dòng tiền huy động từ nợ vay và vốn chủ sở hữu của doanh nghiệp trong những năm qua chủ yếu chảy vào 3 khoản mục trên, dẫn tới chiếm 76,1% tổng tài sản.

Bên cạnh đó, lượng tiền mặt hiện tại khó có thể giúp doanh nghiệp đáo nợ thành công. Nếu muốn trả nợ vay, doanh nghiệp phải thu hồi khoản phải thu từ các dự án xây dựng, bán tài sản hoặc huy động thêm dòng tiền tài chính.

Phương án huy động thêm nguồn vốn vay có thể gặp khó khăn do doanh nghiệp liên tục tăng vay nợ, tỷ lệ nợ vay trên vốn chủ sở hữu đã lên tới 253% tổng vốn chủ sở hữu.

Phương án phát hành thêm cho cổ đông hiện hữu thì đứng trước thách thức lớn là thị giá đang nằm sâu dưới mệnh giá (phiên 13/7/2021, cổ phiếu LIG giao dịch vùng 6.800 đồng/cổ phiếu).

Trong khi đó, nhu cầu vốn của Licogi 13 dự báo tiếp tục tăng cao khi Công ty kế hoạch tiếp tục đầu tư thêm dự án.

Tại lĩnh vực năng lượng và công nghiệp, doanh nghiệp đang lên kế hoạch đầu tư dự án Nhà máy Điện gió Hướng Hoá 1 và 2; Dự án Thuỷ điện Sông Nhiệm 3 (Hà Giang), dự kiến hoàn thành quý II/2022; Dự án Thuỷ điện Nậm Pàn 5 (Sơn La), dự kiến hoàn thành vào quý IV/2023.

Đối với lĩnh vực bất động sản, Công ty đang triển khai dự án Khu công nghiệp Quán Ngang giai đoạn 3 (Quảng Trị) với quy mô 116,74 ha, tổng vốn đầu tư 710 tỷ đồng và dự kiến khai thác thương mại quý IV/2025; Dự án Khu du lịch cao cấp Trà Cổ (Quảng Ninh), dự kiến sẽ hoàn thành xây thô và bán sản phẩm năm 2021…

Đặc thù của các dự án năng lượng là cần vốn đầu tư lớn trong giai đoạn đầu, nhưng khi vận hành sẽ tạo dòng tiền đều.

Tuy nhiên, với việc sử dụng tỷ lệ đòn bẩy cao khi đầu tư, trong khi các lĩnh vực chính là xây dựng không tăng trưởng mạnh có thể dẫn tới tình trạng doanh nghiệp gặp khó khăn về vấn đề dòng tiền.

Hẳn đó là lý do Licogi 13 chấp nhận bán đi Nhà máy điện mặt trời LIG Quảng Trị, nhà máy hứa hẹn giúp chủ đầu tư gặt hái lợi nhuận tốt, trong chu kỳ vận hành dự án dài hàng chục năm, khi được hưởng chính sách ưu đãi tốt hơn hẳn so với so các dự án được hoà lưới điện sau ngày 30/6/2019.

Vũ Duy Bắc